Informations coronavirus

Retrouvez dans cette page les informations les plus récentes dont nous disposons au sujet des annonces, évolutions des mesures fiscales ou sociales, en lien avec l’épidémie de coronavirus.

15/03/2022

Prolongation du fonds de solidarité pour les mois de janvier et février 2022

Le fonds de solidarité était ouvert uniquement jusqu’au mois de décembre 2021 pour certaines entreprises domiciliées sur des territoires visés par des mesures de fermeture et de confinement.

Le fonds de solidarité est prolongé au titre des mois de janvier et février 2022 pour certaines entreprises. Pour ces deux nouvelles périodes mensuelles, sont ainsi éligibles :

- Les entreprises qui ont subi une interdiction d’accueil du public sans interruption au cours de la période mensuelle considérée sous réserve d’avoir subi une perte de chiffre d’affaires (CA) d’au moins 20 % : elles bénéficient d’une aide mensuelle égale à 20 % du chiffre d’affaires de référence (dans la limite de 200 000 €).

- Les entreprises qui ont fait l’objet au cours de la période mensuelle considérée d’une interdiction d’accueil du public dite partielle d’au moins 21 jours sous réserve d’avoir subi une perte de CA d’au moins 50 % : elles bénéficient d’une aide égale à 20 % du CA de référence (dans la limite de 200 000 €).

- Les entreprises qui ont fait l’objet d’une interdiction d’accueil du public, qui sont domiciliées dans un territoire soumis à un confinement pendant au moins 8 jours au cours de la période mensuelle considérée et subissant une perte de CA d’au moins 20 % : elles bénéficient d’une aide égale au montant de la perte de CA dans la limite de 1 500 euros.

- Les entreprises des secteurs S1, S1 bis et assimilées sont éligibles sous réserve d’avoir subi une perte de CA de 10 %, d’avoir touché le fonds de solidarité au moins un mois entre janvier 2021 et mai 2021, d’avoir réalisé 15 % du CA de référence, d’être domiciliées dans un territoire soumis à l’état d’urgence sanitaire et ayant fait l’objet d’un confinement ou couvre-feu pendant au moins 19 jours au cours de la période mensuelle considérée. Elles bénéficient d’une aide égale à 40 % de la perte de chiffre d’affaires (dans la limite de 20 % du chiffre d’affaires de référence, ou de 200 000 €).

- Les entreprises de moins de 50 salariés, domiciliées dans un territoire soumis à un confinement pendant au moins 8 jours au cours de la période mensuelle considérée et ayant perdu 50 % de leur CA sont éligibles à une aide compensant la perte de CA dans la limite de 1 500 €.

Pour les aides au titre des mois de janvier et de février 2022, les demandes sont à réaliser par voie dématérialisée au plus tard le 30 avril 2022.

Pour chaque période mensuelle considérée, l’aide du fonds de solidarité ne peut être cumulée avec l’aide renfort.

01/02/2022

Fonds de solidarité : prolongation pour les mois de novembre et décembre 2021

Jusqu’ici le fonds de solidarité était accessible jusqu’au mois d’octobre 2021, et principalement, pour les entreprises des départements et territoires d’Outre-mer.

Les différents régimes en vigueur en octobre 2021 au titre du fonds de solidarité sont reconduits à l’identique pour deux nouvelles périodes mensuelles : novembre et décembre 2021.

Sont ainsi éligibles :

- Les entreprises qui ont subi une interdiction d’accueil du public sans interruption au cours de la période mensuelle considérée sous réserve d’avoir subi une perte de CA d’au moins 20 %. Elles bénéficient d’une aide mensuelle égale à 20 % du CA de référence (dans la limite de 200000 €) ;

- Les entreprises qui ont fait l’objet au cours de la période mensuelle considérée d’une interdiction d’accueil du public dite partielle d’au moins 21 jours sous réserve d’avoir subi une perte de CA d’au moins 50 %. Elles bénéficient d’une aide égale à 20 % du CA de référence (dans la limite de 200000 €) ;

- Les entreprises qui ont fait l’objet d’une interdiction d’accueil du public, sont domiciliées dans un territoire soumis à un confinement pendant au moins 8 jours au cours de la période mensuelle considérée et subissant une perte de CA d’au moins 20 %. Elles bénéficient d’une aide égale au montant de la perte de CA dans la limite de 1500 € ;

- Les entreprises des secteurs protégés (S1, S1 bis et assimilées) sous réserve d’avoir subi une perte de CA de 10 %, d’avoir touché le fonds de solidarité au moins un mois entre janvier 2021 et mai 2021, d’avoir réalisé 15 % du CA de référence, d’être domiciliées dans un territoire soumis à l’état d’urgence sanitaire et ayant fait l’objet d’un confinement ou couvre-feu pendant au moins 20 jours au cours de la période mensuelle considérée. Elles bénéficient d’une aide égale à 40 % de la perte de CA (dans la limite de 20 % du CA de référence, ou de 200 000 €) ;

- Les entreprises de moins de 50 salariés, domiciliées dans un territoire soumis à un confinement pendant au moins 8 jours au cours de la période mensuelle considérée, et ayant perdu 50 % de leur CA sont éligibles à une aide compensant la perte de CA dans la limite de 1 500 €.

Pour décembre 2021, cette aide ne peut être cumulée avec l’aide « renfort ».

Pour les mois de novembre et décembre 2021, les demandes d’aide doivent être réalisées par voie dématérialisée au plus tard le 31 mars 2022.

16/09/2021

Fonds de solidarité pour août 2021 : le formulaire est disponible

Le formulaire du mois d’août est désormais disponible, les demandes sont à déposer avant le 31 octobre 2021.

Pour mémoire, le formulaire du mois de juillet est en ligne depuis le lundi 16 août 2021, les demandes sont à déposer avant le 30 septembre 2021.

01/09/2021

Fonds de solidarité du mois d’août 2021 : le décret est paru !

Le texte vise à prolonger les dispositions prises pour le mois de juillet 2021 en les adaptant à l’évolution de la crise sanitaire.

Sont concernées par l’aide au titre du mois d’août 2021, les entreprises créées avant le 31 janvier 2021 et appartenant à l’une des catégories ci-dessous :

- les entreprises qui subissent une interdiction continue d’accueil du public en août 2021 et ont une perte de chiffre d’affaires d’au moins 20 %. Elles bénéficient d’une aide mensuelle égale à 20 % du chiffre d’affaires de référence ;

- les entreprises qui continuent à subir une interdiction d’accueil du public d’au moins 21 jours en août et ont une perte de chiffre d’affaires d’au moins 50 %. Elles bénéficient d’une aide égale à 20 % du chiffre d’affaires de référence ;

- les entreprises qui subissent une interdiction d’accueil du public ont une perte de chiffre d’affaires d’au moins 20 % et qui sont domiciliées dans un territoire soumis à plus de 8 jours de confinement en août 2021 dans le cadre de l’état d’urgence sanitaire bénéficient d’une aide égale à la perte de chiffre d’affaires dans la limite de 1 500 euros ;

- les entreprises ayant bénéficié du fonds de solidarité au titre du mois d’avril ou de mai 2021 et ayant une perte de chiffre d’affaires d’au moins 10 % et appartenant aux secteurs S1/S1 bis/commerce de détail (à l’exception des automobiles et des motocycles) ou réparation et maintenance navale domiciliées dans certaines territoires ultramarins (La Réunion, la Guadeloupe, la Martinique, Saint-Martin, Saint-Barthélemy ou en Polynésie française). Elles bénéficient d’une aide au titre du mois d’août 2021 égale à 20 % de la perte de chiffre d’affaires dans la limite de 20 % du chiffre d’affaires de référence. Le taux est porté à 40 % de la perte de chiffre d’affaires pour les entreprises domiciliées dans un territoire soumis à au moins 21 jours de couvre-feu ou de confinement dans le cadre de l’état d’urgence sanitaire ;

- les entreprises de moins de 50 salariés, domiciliées dans un territoire soumis à au moins 8 jours de confinement dans le cadre de l’état d’urgence sanitaire. Elles bénéficient d’une aide égale à la perte de chiffre d’affaires dans la limite de 1 500 euros.

L’aide versée est limitée à un plafond de 200 000 euros au niveau du groupe.

22/07/2021

Fonds de solidarité du mois de juin : le formulaire est en ligne !

Les entreprises qui souhaitent faire une demande d’aide au titre du fonds de solidarité pour le mois de juin 2021, peuvent le faire dès maintenant via le formulaire sur l’espace particulier du site impots.gouv.fr.

Les demandes sont ouvertes jusqu’au 31 août 2021.

30/06/2021

Fonds de solidarité : publication du décret pour les aides au titre des mois de juin et juillet 2021

Les nouveaux critères d’éligibilité ont pour but d’aller vers une extinction progressive du fonds permettant d’accompagner les entreprises en cette période de levée des mesures sanitaires.

Sont éligibles pour les mois de juin et juillet les entreprises ayant été créées avant le 31 janvier 2021, ayant bénéficié du fonds de solidarité au titre du mois d’avril ou de mai et appartenant à l’une des deux catégories ci-dessous :

- les entreprises qui continuent à subir une interdiction d’accueil du public et ont subi une perte de chiffre d’affaires d’au moins 20 %. Elles bénéficient d’une aide mensuelle égale à 20 % du chiffre d’affaires de référence ;

- les entreprises ayant subi une perte de chiffre d’affaires d’au moins 10 % et appartenant aux secteurs de l’annexe 1 et de l’annexe 2, ainsi que le commerce de détail (à l’exception des automobiles et des motocycles) ou la réparation et maintenance navale domiciliés dans certains territoires ultramarins (La Réunion, la Guadeloupe, la Martinique, Saint-Martin, Saint-Barthélemy ou en Polynésie française). Elles bénéficient d’une subvention au titre des mois de juin et juillet égale respectivement à 40 % et 30 % de la perte de chiffre d’affaires dans la limite de 20 % du chiffre d’affaires de référence.

Pour chaque période mensuelle considérée, l’aide versée est limitée à un plafond de 200 000 € au niveau du groupe.

Il est prévu la reconduction, pour les mois de juin et juillet 2021, de l’aide à 1 500 euros pour les entreprises de moins de 50 salariés ayant perdu 50 % de chiffre d’affaires et domiciliées dans les territoires faisant l’objet de mesures de confinement pendant au moins 10 jours au cours de la période mensuelle considérée.

Enfin, les entreprises du secteur de la fabrication de vêtements de dessous et de dessus et de la fabrication d’articles à mailles sont ajoutées à l’annexe 2.

14/06/2021

Fonds de solidarité : mise en ligne du formulaire de mai et précisions concernant les fermetures totales

La DGFiP informe que le formulaire pour les demandes au titre du fonds de solidarité du mois de mai 2021 est disponible.

Par ailleurs, il est précisé que la majorité des entreprises éligibles en avril au régime des interdictions totales d’accueil du public basculent en mai dans le régime des interdictions d’accueil du public sur une partie du mois. Seules les discothèques et les restaurants dépourvus de terrasse peuvent en principe bénéficier du régime des interdictions totales.

Si l’entreprise choisit à tort le régime interdiction d’accueil du public sur tout le mois de mai, les délais d’instruction de la demande seront plus longs.

27/05/2021

Fonds de solidarité : les règles pour le mois de mai 2021 sont fixées !

Le fonds de solidarité continue de s’appliquer pour le mois de mai 2021 et les règles du mois d’avril 2021 sont reconduites.

En raison de la réouverture à compter du 19 mai 2021, le caractère ininterrompu de la fermeture au cours du mois de mai est supprimé pour les entreprises exerçant leur activité principale dans le commerce de détail et ayant au moins un de leurs magasins de vente situés dans un centre commercial comportant un ou plusieurs bâtiments dont la surface commerciale utile est supérieure ou égale à 10.000 m².

Les aides perçues et à déclarer dans le cadre du régime temporaire sont précisées. Désormais, parmi les justificatifs accompagnant la demande, il est prévu de joindre une déclaration indiquant la somme :

- des montants perçus depuis le 1er mars 2020 par le groupe au titre des aides de minimis,

- des aides perçues au titre de la section 2.6.1 du régime temporaire n° SA.56985 de soutien aux entreprises, soit notamment les aides versées au titre du fonds de solidarité et les aides au titre du fonds de solidarité dont ont bénéficié les discothèques ;

- les exonérations de cotisations sociales prévues par l’articles 65 de la loi du 30 juillet 2020 de finances rectificative pour 2020 et l’article 9 de la loi du 14 décembre 2020 de financement de la sécurité sociale pour 2021,

- les exonérations fiscales telles que les dégrèvements de cotisation foncière des entreprises prévus par l’article 11 de la loi du 30 juillet 2020 de finances rectificative pour 2020.

La demande d’aide est réalisée par voie dématérialisée au plus tard le 31 juillet 2021.

07/05/2021

Fonds de solidarité : quels changements pour l’aide du mois d’avril 2021 ?

Le fonds de solidarité au titre du mois d’avril 2021 est reconduit au profit des entreprises particulièrement impactées par la crise de la Covid-19.

Par rapport au mois de mars 2021, les conditions pour en bénéficier ont peu évolué. Les principaux changements sont les suivants :

- l’activité doit avoir débuté avant le 31 janvier 2021 (au lieu du 31 décembre 2020 pour l’aide du mois de mars 2021) ;

- le régime dérogatoire pour Mayotte est supprimé en raison du déconfinement entamé dans ce territoire depuis le 15 mars 2021 ;

- les critères d’éligibilité des propriétaires de monuments historiques pouvant bénéficier du fonds de solidarité sont précisés.

Le chiffre d’affaires de référence à retenir pour le calcul de la perte de chiffre d’affaires est le chiffre d’affaires d’avril 2019 ou le chiffre d’affaires mensuel moyen de l’année 2019 selon l’option retenue au titre de l’aide du mois de février 2021 ou, si aucune demande n’a été déposée au titre du mois de février 2021, au titre du mois de mars 2021.

Si aucune demande n’a été effectuée au titre des mois de février ou mars 2021, l’entreprise doit faire un choix entre le chiffre d’affaires d’avril 2019 ou le chiffre d’affaires mensuel moyen de l’année 2019.

La demande doit être réalisée au plus tard le 30 juin 2021.

29/04/2021

Fonds de solidarité au titre de mars 2021, nouvelles précisions

Tout en reconduisant le dispositif du mois de février 2021, des nouveautés et ajustements sont apportés.

Pour les entreprises interdites d’accueil du public durant une partie du mois de mars, l’aide est plafonnée :

- Soit à 1 500 € en cas de perte de chiffre d’affaires entre 20% et 50 %

- Soit à 10 000 € ou à 20 % du chiffre d’affaires de référence en cas de perte de chiffre d’affaires supérieure à 50 %.

Le décret vient également modifier le régime d’aide pour les entreprises du commerce de détail dont l’un des magasins se situe dans un centre commercial dont la surface de vente est de 10 000 m2 contre 20 000 m2 jusqu’alors.

La date de début d’activité que doivent désormais respecter les entreprises pour être éligibles au fonds de solidarité passe du 31 octobre au 31 décembre 2020.

Comme annoncé, il a été décidé de geler le choix de la référence de chiffre d’affaires en fonction du choix réalisé par les entreprises au titre du mois de février 2021 (soit le chiffre d’affaires du mois de mars 2019 soit le chiffre d’affaires mensuel moyen de l’année 2019).

Les entreprises domiciliées à Mayotte, si elles ont de moins de 250 salariés (au lieu de 50 en métropole) sont éligibles au fonds de solidarité et bénéficient d’une aide plafonnée à 3 000 € au lieu de 1 500 €.

Enfin, les activités listées aux lignes 121 à 128 de l’annexe 2 sont complétées pour permettre aux entreprises réalisant au moins 50 % de leur chiffre d’affaires avec des entreprises du secteur des domaines skiables de bénéficier du dispositif de fonds de solidarité.

L’aide au titre du mois de mars peut être demandée jusqu’au 31 mai 2021.

22/04/2021

Fonds de solidarité au titre de mars 2021 : précisions apportées par la DGFiP

Le formulaire de demande d’aide au titre de mars 2021 a été mis en ligne. Il comporte une nouvelle rubrique dénommée « régime temporaire Covid-19 [SA.56985] ». À la suite des difficultés rencontrées pour remplir cette nouvelle rubrique, nous avons interrogé la DGFiP qui nous a apporté les précisions suivantes.

Pour la détermination du plafond d’aides limité à 1,8 M€ dans le cadre du régime temporaire Covid-19 (SA.56985), seules doivent être prises en compte les aides suivantes :

- le fonds de solidarité perçu ou demandé depuis le mois de mars 2020 ;

- les exonérations de charges sociales liées à la crise de la Covid-19.

À noter : le fonds de solidarité demandé au titre du mois de mars 2021 n’est pas à intégrer.

Ne sont pas à prendre en compte les aides suivantes :

- le PGE

- l’aide à la numérisation

- les subventions des régions

- la prise en charge des loyers ou autres subventions accordées par la région ;

- l’Aide Financière Exceptionnelle (AFE-COVID)

- le report des charges sociales…

Il est précisé que, dès lors que l’entreprise a déclaré avoir reçu ou demandé des aides liées au régime temporaire Covid-19, les champs relatifs aux montants d’aides temporaires au titre de l’année 2020 et 2021 doivent être renseignés.

À noter : le plafond du régime temporaire d’aide s’apprécie au niveau du groupe lorsque l’entreprise fait partie d’un groupe.

Pour faire suite à notre demande, la DGFiP étudie la possibilité de simplifier ce formulaire afin que l’entreprise puisse attester de ne pas avoir atteint le plafond de 1,8 M€ (sans avoir à déterminer le montant des aides temporaires pour 2020 et pour 2021).

12/04/2021

Publication du décret pour l’aide du mois de mars !

Tout en reconduisant le dispositif du mois de février 2021, des nouveautés et ajustements sont apportés.

Pour les entreprises interdites d’accueil du public durant une partie du mois de mars, l’aide est plafonnée:

- Soit à 1 500 € en cas de perte de chiffre d’affaires entre 20% et 50 %

- Soit à 10 000 € ou à 20 % du chiffre d’affaires de référence en cas de perte de chiffre d’affaires supérieure à 50 %.

Le décret vient également modifier le régime d’aide pour les entreprises du commerce de détail dont l’un des magasins se situe dans un centre commercial dont la surface de vente est de 10 000 m2 contre 20 000 m2 jusqu’alors.

La date de début d’activité que doivent désormais respecter les entreprises pour être éligibles au fonds de solidarité passe du 31 octobre au 31 décembre 2020.

Comme annoncé, il a été décidé de geler le choix de la référence de chiffre d’affaires en fonction du choix réalisé par les entreprises au titre du mois de février 2021 (soit le chiffre d’affaires du mois de mars 2019 soit le chiffre d’affaires mensuel moyen de l’année 2019).

Les entreprises domiciliées à Mayotte, si elles ont de moins de 250 salariés (au lieu de 50 en métropole) sont éligibles au fonds de solidarité et bénéficient d’une aide plafonnée à 3 000 € au lieu de 1 500 €.

Enfin, les activités listées aux lignes 121 à 128 de l’annexe 2 sont complétées pour permettre aux entreprises réalisant au moins 50 % de leur chiffre d’affaires avec des entreprises du secteur des domaines skiables de bénéficier du dispositif de fonds de solidarité.

L’aide au titre du mois de mars peut être demandée jusqu’au 31 mai 2021.

Fonds de solidarité mois de mars – 29/03/2021

Prise en charge des coûts fixes des entreprises : le décret est publié !

Afin de renforcer les aides accordées aux entreprises particulièrement touchées par la crise sanitaire, les entreprises peuvent désormais bénéficier d’une aide complémentaire au fonds de solidarité. Elle est destinée à compenser le poids des charges fixes des entreprises et doit permettre de couvrir 70 % des pertes d’exploitation pour les entreprises de plus de 50 salariés et 90 % des pertes d’exploitation pour les entreprises de plus petite taille.

Toutes les entreprises ne sont pas concernées. Peuvent en bénéficier les entreprises d’une certaine taille (réalisant plus de 1 million d’euros de CA mensuel notamment) mais aussi les entreprises de plus petite taille qui exercent leur activité dans des secteurs bien spécifiques (loisirs « indoor », salles de sport, hôtellerie, commerces et restauration de la montagne, résidences de tourisme, zoos et établissements thermaux…).

Le calcul de l’aide est basé sur les pertes brutes d’exploitation (EBE). Il est calculé et attesté, par un expert-comptable, tiers de confiance, à partir du grand livre ou de la balance générale de l’entreprise.

Les demandes sont réalisées sur l’espace professionnel (impots.gouv.fr) de l’entreprise, dans un délai de 15 jours à compter du versement du fonds de solidarité.

Décret n° 2021-310 du 24 mars 2021 instituant une aide visant à compenser les coûts fixes non couverts des entreprises dont l’activité est particulièrement affectée par l’épidémie de covid-19 – Légifrance (legifrance.gouv.fr)

Téléchargez ici un tableau récapitulatif des aides à la prise en charge des coûts fixes

Reconduction obligatoire du chiffre d’affaires de référence choisi en février

Les entreprises ne disposent plus de l’option la plus favorable.

Pour l’aide de février, il est possible pour les entreprises éligibles au fonds de solidarité de choisir comme chiffre d’affaires de référence, celui du mois de février 2019 ou le chiffre d’affaires mensuel moyen de l’année 2019.

A compte du mois de mars, l’entreprise devra reconduire l’option choisie au titre de l’aide pour le mois de février 2021.

Fonds de solidarité mois de février – 29/03/2021

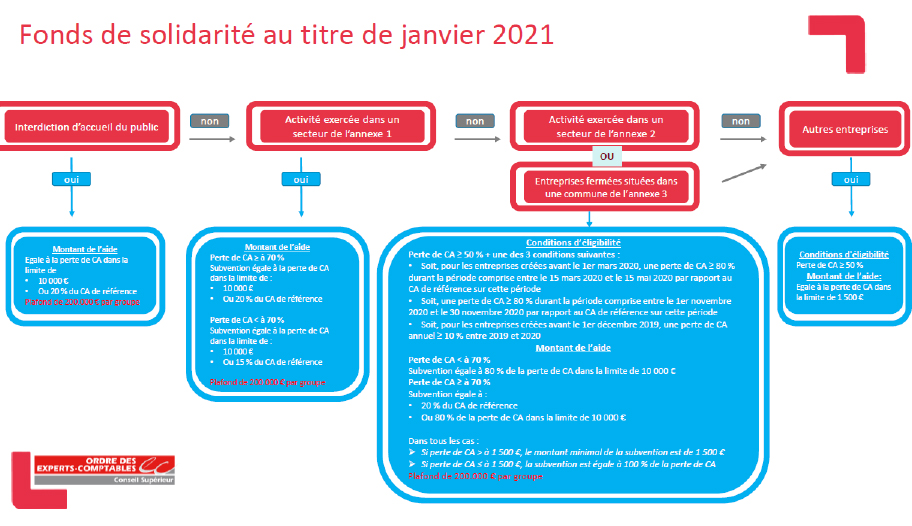

Par rapport à janvier 2021, plusieurs modifications sont apportées.

Un nouveau décret vient fixer les critères d’éligibilité au fonds de solidarité pour les pertes du mois de février 2021. De manière générale, les critères qui étaient en vigueur pour le mois de janvier sont reconduits pour le mois de février mais certaines modifications importantes ont été apportées.

La perte de chiffre d’affaires au cours du mois de février 2021 doit être comparée avec le chiffre d’affaires de référence défini comme :

- le chiffre d’affaires réalisé durant le mois de février 2019, ou le chiffre d’affaires mensuel moyen de l’année 2019, si cette option est plus favorable à l’entreprise

- ou, pour les entreprises créées entre le 1er juin 2019 et le 31 janvier 2020, le chiffre d’affaires mensuel moyen sur la période comprise entre la date de création de l’entreprise et le 29 février 2020

- ou, pour les entreprises créées entre le 1er février 2020 et le 29 février 2020, le chiffre d’affaires réalisé en février 2020 et ramené sur un mois

- ou, pour les entreprises créées entre le 1er mars 2020 et le 30 septembre 2020, le chiffre d’affaires mensuel moyen réalisé entre le 1er juillet 2020, ou à défaut la date de création de l’entreprise, et le 31 octobre 2020

- ou, pour les entreprises créées entre le 1er octobre 2020 et le 31 octobre 2020, le chiffre d’affaires réalisé durant le mois de décembre 2020 ou, par dérogation, pour les entreprises ayant fait l’objet d’une interdiction d’accueil du public en décembre 2020, le chiffre d’affaires réalisé durant le mois d’octobre 2020 et ramené le cas échéant sur un mois

Les entreprises subissant une interdiction d’accueil du public doivent désormais justifier d’une condition de perte de 20 % de chiffre d’affaires pour pouvoir bénéficier du fonds au titre du mois de février.

Les commerces des centres commerciaux qui ont été visés par une interdiction d’accueil du public bénéficieront du même dispositif d’aides que les entreprises dites « S1bis » ou stations de montagne, dès lors qu’elles perdent plus de 50 % de chiffre d’affaires, à condition d’avoir comme activité principale le commerce de détail et au moins un magasin de vente dans un centre commercial de plus de 20 000 m² interdit d’accueil du public.

Enfin, le décret ajoute à l’annexe 2 les fabricants de fûts de bière et les commerçants de gros de café, thé, cacao et épices qui font au moins 50 % de chiffre d’affaires avec le secteur de l’hôtellerie-restauration, leur permettant ainsi de bénéficier du régime applicable aux entreprises dites « S1bis ».

Les demandes d’aide au titre du mois de février pourront être faites jusqu’au 30 avril 2021.

Décret du 9 mars 2021 lire le décret

29/04/2022

L’exonération Covid 2 version 2 est de retour !

Le réseau Urssaf annonce, sous réserve de la publication d’un décret, la prolongation de l’exonération et de l’aide au paiement pour février 2022.

Les entreprises de moins de 250 salariés, relevant des secteurs S1 et S1bis peuvent bénéficier, au titre de la période d’emploi de février 2022 :

- De l’aide au paiement de 15 % dès lors qu’elles subissent une baisse de chiffre d’affaires d’au moins 30 %

- De l’aide au paiement de 20 % et de l’exonération de cotisations patronales dès lors qu’elles subissent une baisse de chiffre d’affaires d’au moins 65 % ou font l’objet d’une mesure d’interdiction d’accueil du public.

Les travailleurs indépendants et mandataires sociaux assimilés salariés peuvent bénéficier, dans les mêmes conditions, d’une réduction de cotisations d’un montant de 300 € ou 600 € selon le cas.

Ces mesures doivent toutefois faire l’objet de la publication d’un décret, d’autant plus qu’elles diffèrent légèrement de celles applicables pour décembre 2021 et janvier 2022.

26/01/2022

Nouvel accord sur les PGE, des délais de remboursement allongés

Le ministre de l’Économie, des Finances et de la Relance a officialisé le 19 janvier la signature d’un accord de place avec la Banque de France (Médiation du crédit) et la Fédération bancaire française (FBF) qui permet aux petites entreprises et aux associations en difficulté de restructurer leurs prêts garantis par l’État (et autres prêts bancaires) avec la possibilité de décaler les premières échéances de remboursement de six mois et de pouvoir les étaler jusqu’à dix ans, contre six ans jusqu’à présent, en sollicitant la Médiation du crédit dans un cadre défini.

Cette possibilité, réservée en premier lieu aux PGE inférieurs à 50 000€, pourrait être étudiée, sous certaines conditions, pour des montants supérieurs.

Le Conseil national a été associé dès l’origine de la réflexion pour que l’expert-comptable revête, un nouvelle fois, son costume de tiers de confiance. Il devra ainsi constituer, pour les clients concernés, un dossier avec les éléments suivants :

- Une attestation portant sur les difficultés avérées et l’état de non-cessation des paiements ;

- Les comptes annuels N-1 et N-2 ;

- Une situation prévisionnelle simplifiée sur 2 années ;

- Un état des dettes fiscales, sociales et fournisseurs (y compris les moratoires obtenus) ;

- Tout document complémentaire qui permettrait de montrer la cohérence du prévisionnel (CA historique, carnets de commande…).

10/01/2022

PGE : possibilité d’allongement de la durée de remboursement jusqu’à 10 ans sous certaines conditions

Le ministre de l’Économie, des Finances et de la Relance, Bruno Le Maire, a confirmé le 4 janvier 2022 la possibilité pour les entreprises traversant des difficultés, après examen de leur dossier et accord de la Médiation du crédit, d’étaler les remboursements du prêt garanti par l’État sur une période pouvant aller jusqu’à 10 ans.

Les entreprises pourront également, toujours avec l’accord de la Médiation du crédit, commencer à rembourser les PGE avec 6 mois supplémentaires, à la fin de l’année 2022.

29/03/2021

Prolongation des avances remboursables et des prêts à taux bonifié consentis par l’etat jusqu’au 30 juin 2021

En juin dernier, le gouvernement a mis en place un dispositif d’aides ad hoc sous la forme d’avances remboursables et de prêts à taux bonifié pour répondre aux besoins de trésorerie des entreprises fragilisées par la crise liée à l’épidémie de Covid-19 (décret 2020-712 du 12/06/2020)

Ce dispositif, qui devait prendre fin le 31 décembre 2020, vient d’être reconduit jusqu’au 30 juin 2021 (décret 2020-712 art.1 modifié), avec quelques aménagements.

NOUVEAUTÉ : aménagements

Jusqu’à 800 000 euros, l’aide prend la forme d’une avance remboursable (amortissable sur 10 ans ou, c’est nouveau, d’un prêt bonifié (amortissable sur 6 ans) ; au-delà de cette somme, seul un prêt bonifié comme auparavant (décret 2020 – 712 art. 3, II modifié)

Certaines entreprises peuvent bénéficier d’un régime préférentiel dès lors qu’elles sont éligibles au fonds de solidarité (personnes physiques et personnes morales de droit privé résidentes fiscales françaises exerçant une activité économique), qu’elles exercent leur activité principale dans le secteur particulièrement touché par la crise sanitaire (activités listées aux annexes 1 et2 du décret 2020-371 du 30-3-2020, notamment transports, spectacles, tourisme, restauration) et qu’elles ont subi une perte* de chiffre d’affaires d’un moins 50% sur l’année 2020.

* Le calcul de cette perte représente la différence entre, d’une part, le chiffre d’affaires moyen au cours de l’année 2020 et, d’autre part, le chiffre d’affaires moyen de l’année précédente ou, si c’est plus favorable à l’entreprise, le chiffre d’affaires annuel moyen des années 2019, 2018 et 2017

Décret n° 2020-712 du 12 juin 2020 relatif à la création d’un dispositif d’aides ad hoc au soutien de la trésorerie des entreprises fragilisées par la crise de covid-19

lire le décret

29/03/2021

Quelles sont les aides financières pour la numérisation de votre entreprise dans votre région ?

L’État et les collectivités territoriales soutiennent l’activité économique des TPE-PME, artisans, commerçants et professions libérales, en proposant des aides financières à la transformation numérique par région.

Objectif : trouver des clients via internet, les fidéliser, gagner du temps grâce à la communication numérique et à la mise en place de logiciels.

Vous trouverez le détail de chaque aide (conditions d’obtention, montant, date de clôture du dispositif…) sur le site de France Num.

MAJ du 23/11/2020

29/03/2021

Prêt rebond covid-19

Vous êtes une PME (Petite et Moyenne Entreprise) localisée sur le territoire de la Région ou s’y installant rencontrant des difficultés conjoncturelles ou une situation de fragilité temporaire liés notamment aux mesures de cantonnement prises dans le cadre du COVID-19.

Pour plus de détails consultez ce document en cliquant ici

MAJ du 04/05/2020

29/03/2021

Coronavirus et prêt garanti par l’État

L’État va accorder sa garantie via Bpifrance aux nouveaux prêts délivrés par les établissements de crédit aux entreprises selon les conditions fixées ci-après par l’arrêté du 23 mars 2020 accordant la garantie de l’Etat aux établissements de crédit et sociétés de financement, pris en application de l’article 4 de la loi no 2020- 289 du 23 mars 2020 de finances rectificative pour 2020, publié au JO n°0072 du 24 mars 2020.

Pour plus de détails consultez ce document en cliquant ici

MAJ du 25/03/2020

01/03/2022

Activité partielle : la dernière prolongation ?

Le « zéro reste à charge » est prolongé pour le mois de mars 2022, mais pas pour tous les secteurs.

Deux décrets prolongent l’indemnisation dérogatoire jusqu’au 31 mars 2022.

Toutefois, seuls sont concernés les employeurs :

- dont l’activité a été interrompue par décision administrative en raison de la crise sanitaire

- ou situés dans une circonscription territoriale soumise à des restrictions spécifiques des conditions d’exercice de l’activité économique et de circulation des personnes prises par l’autorité administrative lorsqu’ils subissent une forte baisse de chiffre d’affaires.

Ne sont donc plus concernés les employeurs relevant des secteurs S1 et S1 bis.

Pour rappel :

- l’indemnisation dérogatoire permet au salarié de percevoir une indemnité de 70 % du brut et à l’employeur une allocation identique

- l’indemnisation de droit commun prévoit une indemnisation du salarié à hauteur de 60 % du brut et une allocation versée à l’employeur de 36 %.

Par ailleurs, les dispositions du Code du travail relatives aux heures supplémentaires indemnisables sont mises à jour à la suite de leur pérennisation par la loi de finances pour 2022.

01/02/2022

Activité partielle pour les entreprises les plus touchées par la crise

Le régime d’indemnisation dérogatoire est prolongé jusqu’au 28 février 2022.

Certains salariés bénéficient d’une indemnité d’activité partielle majorée, soit une indemnité horaire correspondant à 70 % de leur rémunération horaire antérieure brute (au lieu de 60 % dans le cas général).

Il s’agit des salariés :

- Des employeurs dont l’activité a été interrompue par décision administrative en raison de la crise sanitaire ;

- Des employeurs situés dans une circonscription territoriale soumise à des restrictions spécifiques des conditions d’exercice de l’activité économique et de circulation des personnes prises par l’autorité administrative lorsqu’ils subissent une forte baisse de chiffre d’affaires ;

- Des employeurs qui relèvent des secteurs les plus affectés par les conséquences de l’épidémie de Covid-19 et qui continuent de subir une forte baisse du chiffre d’affaires.

Les employeurs concernés reçoivent une allocation d’activité partielle calculée selon les mêmes paramètres afin d’assurer la continuité du mécanisme du « zéro reste à charge ».

15/11/2021

Publication de la loi « vigilance sanitaire »

L’activité partielle dérogatoire pour garde d’enfant et personne vulnérable peut perdurer jusqu’au 31 juillet 2022.

La possibilité de moduler l’indemnisation de l’activité partielle classique est également prolongée jusqu’à cette même date. Cette modulation doit être relayée par décret.

La modulation n’est pas reconduite pour les zones de chalandise d’une station de ski.

02/11/2021

Taux horaire de l’indemnité d’activité partielle

Les taux dérogatoires sont prorogés.

Le maintien du taux horaire de l’indemnité d’activité partielle (70 % de la rémunération brute) versée aux salariés des employeurs particulièrement impactés par la crise sanitaire est assuré jusqu’au 31 décembre 2021.

Sont ainsi concernés les salariés :

- Des employeurs dont l’activité a été interrompue par décision administrative en raison de la crise sanitaire,

- Des employeurs situés dans une circonscription territoriale soumise à des restrictions spécifiques des conditions d’exercice de l’activité économique et de circulation des personnes prises par l’autorité administrative lorsqu’ils subissent une forte baisse de chiffre d’affaires

- Des employeurs qui relèvent des secteurs les plus affectés par les conséquences de l’épidémie de Covid-19 et qui continuent de subir une très forte baisse du chiffre d’affaires.

30/09/2021

Activité partielle : revalorisation du montant horaire minimum de l’allocation

Cette revalorisation concerne aussi bien l’activité partielle de droit commun que l’activité partielle de longue durée.

Le taux horaire de l’allocation d’activité partielle est égal à 36 % de la rémunération horaire brute telle que retenue pour le calcul de l’indemnité de congés payés selon la règle du maintien (limitée à 4,5 fois le taux horaire du Smic). Son montant ne peut être inférieur à 7,47 € (7,30 € précédemment).

Pour les entreprises bénéficiant d’une prise en charge supérieure (secteurs protégés justifiant d’une baisse de CA d’au moins 80 %, entreprises implantées sur un territoire où des restrictions de circulation des personnes ou d’activité s’appliquent qui subissent une baisse de CA d’au moins 60 % etc…), le montant horaire minimum de l’allocation est de 8,30 € (au lieu de 8,11 €). Ce même montant s’applique pour les entreprises ayant recours à l’activité partielle de longue durée.

Cette revalorisation s’applique aux demandes d’indemnisation au titre des heures chômées à compter du 1er octobre 2021.

27/09/2021

Activité partielle : publication d’une ordonnance

APLD pour les saisonniers et reconduction de certaines mesures au menu de cette nouvelle ordonnance.

Mesures prolongées jusqu’au 31 décembre 2022

- la garantie d’une indemnité horaire minimale pour les salariés à temps partiel et les salariés intérimaires, sous certaines conditions

- la suspension de la majoration de l’indemnité d’activité partielle en cas de formation des salariés placés en activité partielle

- la dispense pour l’employeur de recueillir l’accord des salariés protégés sur leur placement en activité partielle, dès lors que ce placement affecte tous les salariés de la même manière.

Un décret doit fixer le terme de ces mesures temporaires.

APLD et saisonniers

Le bénéfice de l’APLD pour les salariés en CDD saisonnier est réservé :

- à ceux qui bénéficient d’une garantie de reconduction de leur contrat de travail

- et, dans les branches où l’emploi saisonnier est particulièrement développé et à défaut d’une garantie de reconduction de leur contrat de travail, à ceux qui ont effectué ou sont en train d’effectuer au moins deux mêmes saisons dans la même entreprise sur deux années consécutives.

31/05/2021

Activité partielle : indemnisation à partir du 1er juin

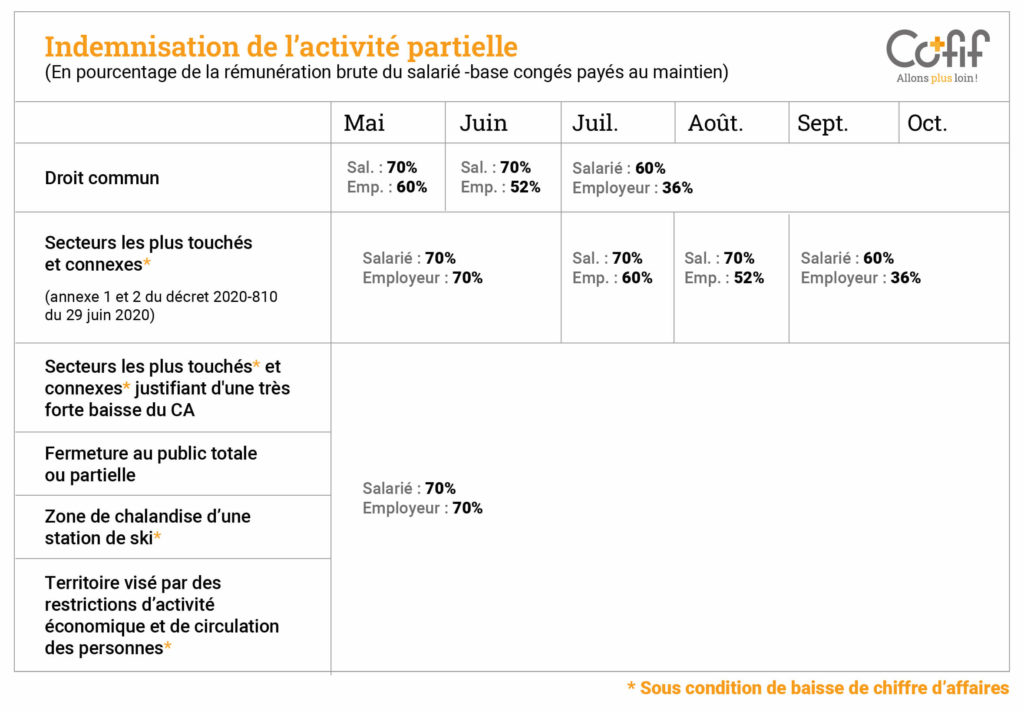

L’allocation versée à l’employeur baisse progressivement à partir du 1er juin 2021, sauf pour certains secteurs protégés. L’indemnité versée au salarié baisse à compter du 1er juillet.

Les modalités d’indemnisation de l’activité partielle sont modifiées selon le tableau suivant :

29/04/2021

Nouvelle prorogation des règles d’indemnisation de l’activité partielle

Le statu quo est acté jusqu’au 31 mai 2021.

S’agissant de l’allocation versée aux employeurs :

Les dispositions actuellement en vigueur relatives aux taux de l’allocation d’activité partielle sont prolongées jusqu’au 31 mai 2021.

À compter du 1er juin 2021, le taux horaire de l’allocation d’activité partielle sera égal pour chaque salarié concerné à 36 % de la rémunération horaire brute, mais il sera maintenu à 60 % dans les secteurs protégés (ou dans les secteurs dépendant des secteurs protégés) et à 70 % pour les entreprises dont l’activité impliquant un accueil du public est interrompue (partiellement ou totalement) et pour celles situées dans une circonscription territoriale ou dans une zone de chalandise soumise à des restrictions spécifiques.

Notons également l’adaptation de la liste des secteurs d’activité qui bénéficient d’un taux majoré d’allocation d’activité partielle.

S’agissant de l’indemnisation des salariés :

À compter du 1er juin 2021, le salarié placé en activité partielle reçoit une indemnité horaire, versée par son employeur, correspondant à 60 % de sa rémunération brute.

Les salariés des entreprises relevant des secteurs protégés (ou des secteurs dépendant des secteurs protégés) reçoivent, pour les heures chômées entre le 1er juin et le 30 juin 2021, une indemnité horaire correspondant à 70 % de leur rémunération horaire antérieure brute.

Le maintien du taux d’indemnisation est effectué dans les mêmes conditions pour les entreprises dont l’activité impliquant un accueil du public est interrompue (partiellement ou totalement) et pour celles situées dans une circonscription territoriale ou dans une zone de chalandise soumise à des restrictions spécifiques.

15/04/2021

Activité partielle pour garde d’enfants

Le Gouvernement précise la mise en œuvre des mesures dérogatoires d’indemnisation des personnes contraintes de garder leur enfant de moins de 16 ans ou en situation de handicap (sans limite d’âge).

S’agissant des conditions de recours à l’activité partielle.

Jusqu’au 26 avril, les salariés pourront demander à bénéficier de l’activité partielle pour garder leur enfant à condition :

- De ne pas pouvoir décaler leurs congés ; il est rappelé que les employeurs sont invités, dans le cadre du dialogue avec les salariés, à faciliter leur prise de congés payés sur les nouvelles dates de périodes scolaires (du 10 au 26 avril 2021) lorsque les salariés avaient déjà prévu des congés à des dates ultérieures ;

- De ne pas disposer de modes de garde alternatifs ;

- De ne pas pouvoir télétravailler, soit parce que leur poste n’est pas télétravaillable, soit parce que leur employeur estime qu’ils sont dans l’incapacité de télétravailler. Dans ce dernier cas, les salariés pourront par exemple faire état du nombre d’enfants à charge, de leur âge, de leurs conditions de logement, etc.

Les salariés devront remettre à leur employeur une attestation sur l’honneur indiquant qu’ils sont les seuls des deux parents à demander l’activité partielle.

Après le 26 avril, les salariés qui sont contraints de garder leur enfant en raison de la fermeture des établissements d’accueil ou en raison de l’identification de leur enfant comme cas contact, sans pouvoir télétravailler, sont pris en charge par l’activité partielle.

Pour cela, les salariés devront remettre à leur employeur un justificatif :

- Attestant de la fermeture d’établissement d’accueil, ou un document de l’assurance maladie attestant que leur enfant est identifié comme cas contact ;

- Et une attestation sur l’honneur indiquant qu’ils sont les seuls des deux parents à demander à bénéficier d’un arrêt de travail.

S’agissant de l’allocation versée à l’employeur

Le taux de l’allocation d’activité partielle versée à l’employeur au titre des salariés de droit privé vulnérables ou contraints de garder leur enfant est porté à 70 % de la rémunération horaire brute limitée à 4,5 fois le taux horaire du SMIC (8,11 euros minimum).

Cette règle s’applique aux heures chômées à compter du 1er avril 2021.

06/04/2021

Précisions sur l’articulation avec la période des vacances scolaires d’avril 2021

Les modalités de prise des congés payés sont adaptées à la crise sanitaire

Les employeurs sont invités à faciliter la prise de congés de leurs salariés qui ont des enfants sur les nouvelles dates de vacances scolaires (du 10 au 26 avril 2021) lorsqu’ils avaient déjà prévu leurs congés à des dates ultérieures.

En droit commun, la période de prévenance est habituellement d’un mois pour poser ses congés. En bonne entente entre le salarié et l’employeur, il peut être décidé de modifier les dates de congé initialement prévues dans un délai plus court. Dans certains cas, la possibilité pour l’employeur d’imposer au salarié la prise de jours de congés ou de RTT, prévue par l’ordonnance du 16 décembre 2020, pourra également être utilisée.

Concrètement, cela veut dire que :

- Pour un parent de la zone B (initialement en vacances du 24 avril au 10 mai), le salarié pourra demander d’avancer ses congés de 15 jours ;

- Pour un parent de la zone C (initialement en vacances du 17 avril au 3 mai), le salarié pourra demander d’avancer sa semaine de congés si elle était prévue du 25 avril au 3 mai ;

- Pour un parent de la zone A (dates de congés maintenues du 10 au 26 avril), il partira en congé comme prévu.

Par ailleurs, pour faciliter les modes de garde, les déplacements entre régions seront autorisés pour amener ou aller chercher un enfant ou plusieurs enfants chez un proche.

Si le salarié ne peut pas décaler ses congés, qu’il ne dispose pas de mode de garde et qu’il est dans l’incapacité de télétravailler alors, il pourra être placé en activité partielle.

01/04/2021

Synthèse des taux d’indemnisation d’avril à juin 2021

Document issu de la FAQ du 30/03/2021

Pour accéder à la dernière FAQ mise à jour le 30 mars 2021 cliquez ici

01/04/2021

Les règles applicables en avril sont connues

Conformément aux annonces du gouvernement du 9 mars dernier, les effets de la réforme sont reportés au 1er mai 2021.

S’agissant de l’indemnisation des salariés,

l’indemnité horaire correspond à 70 % de la rémunération brute servant d’assiette de l’indemnité de congés payés. Les heures chômées à compter du 1er mai 2021 seront, par principe, indemnisées sur la base du taux de 60 %.

Par exception, le taux de 70 % s’appliquera entre le 1er mai et le 31 mai 2021 aux heures chômées par les salariés des entreprises appartenant aux secteurs protégés ou dépendant de ces secteurs.

Aucune modification concernant les salariés des entreprises faisant l’objet d’une fermeture administrative ou de restrictions territoriales, pour lesquels l’indemnisation sur la base du taux de 70 % s’applique aux heures chômées jusqu’au 30 juin 2021.

S’agissant de l’allocation versée à l’employeur,

les dispositions actuellement en vigueur relatives aux taux de l’allocation d’activité partielle sont prolongées jusqu’au 30 avril 2021.

Notons également que la liste des secteurs appartenant à l’annexe 2 du décret n°2020-810 du 29 juin 2020 est modifiée. En conséquence, les secteurs, pour lesquels la demande d’indemnisation doit être accompagnée d’une déclaration sur l’honneur indiquant que l’entreprise dispose de l’attestation établie par un expert-comptable, sont ceux mentionnés aux lignes 91 à 129 de l’annexe 2 dudit décret (antérieurement il s’agissait des lignes 90 à 118).

29/03/2021

Précisions du ministère du travail sur le recours à l’activité partielle dans les départements reconfinés

Le taux de prise en charge est précisé

Dans les 16 départements reconfinés, tous les établissements recevant du public (ERP) fermés administrativement bénéficient de l’activité partielle sans reste à charge pour l’employeur. Il en est de même pour les rayons non essentiels fermés dans les grandes et moyennes surfaces (GMS) selon les mêmes modalités qu’en novembre dernier.

Pour les autres entreprises (qui ne reçoivent pas du public), elles bénéficient d’une prise en charge à 100 % de l’indemnité d’activité partielle versées à leurs salariés :

- si elles appartiennent aux secteurs les plus touchés par la crise (répertoriés dans les listes S1 et S1 bis) ;

- ou si elles justifient, du fait de ces nouvelles restrictions, d’une perte de 60% de leur chiffre d’affaires par rapport au mois précédent ou au même mois en 2019.

Dans les autres situations, un reste à charge de 15 % s’appliquera pour l’employeur.

Ces accompagnements resteront applicables tant que les mesures de restriction sanitaire seront mises en œuvre dans les départements concernés.

MAJ du 24/03/2021

29/03/2021

Indemnité et allocation d’activité partielle : quels sont les taux applicables en 2021 ?

Depuis le début de la crise sanitaire liée à l’épidémie de COVID-19, les règles d’indemnisation de l’activité partielle n’ont eu de cesse d’évoluer au gré du développement de l’épidémie et des mesures prises pour l’endiguer. Ces évolutions rendent la législation complexe et difficile à suivre. Aussi, nous vous proposons ce tableau de synthèse permettant de visualiser pour 2021 les taux de prise en charge de l’État et d’indemnisation du salarié en fonction de la situation de l’entreprise.

Pour plus de détails consultez ce document en cliquant ici

MAJ du 01/03/2021

29/03/2021

Poursuite de l’activité partielle au-delà de 12 mois : que faut-il faire ?

Pour faire face aux conséquences de la crise sanitaire liée à la Covid-19 les règles de l’activité partielle ont été adaptées au cours de l’année 2020, et le sont encore en 2021. Les textes relatifs à la durée de recours à l’activité partielle ne font pas exception.

Pour plus de détails consultez ce document en cliquant ici

29/03/2021

L’individualisation de l’activité partielle

En principe, l’activité partielle est un dispositif collectif permettant à l’employeur soit de fermer temporairement un établissement ou partie d’établissement, soit de réduire l’horaire de travail pratiqué dans l’établissement ou partie d’établissement.

Une ordonnance n°2020-460 du 22 avril 2020 (art. 8) aménage les conditions de recours au dispositif d’activité partielle en permettant, sur le fondement d’un accord collectif, ou à défaut d’accord, après avis favorable du CSE ou du conseil d’entreprise, le placement en activité partielle de salariés de façon individualisée ou selon une répartition non uniforme des heures chômées ou travaillées au sein d’un même établissement, service ou atelier.

06/04/2022

Création de l’aide « coûts fixes consolidation association »

Les associations n’étaient pas jusqu’ici éligibles à l’aide « coûts fixes consolidation » pour la période décembre 2021/janvier 2022.

Le dispositif « coûts fixes consolidation » couvrant décembre 2021 et janvier 2022 est adapté aux entreprises sous forme associative.

Sont éligibles les associations remplissant les critères suivants :

- Exercer sous forme associative et être assujetties aux impôts commerciaux ou employer au moins un salarié

- Avoir été créées avant le 31 octobre 2021

- Avoir un « EBE coûts fixes associatif » (tel que prévu à l’annexe du décret « association rebond ») négatif sur le mois éligible

- Avoir une perte de 50 % de CA sur le mois éligible par rapport au mois de référence.

L’aide est plafonnée à hauteur de 2,3 M€ en intégrant toutes les aides visées par l’encadrement communautaire de la section 3.1 (Fonds de solidarité et quasi-totalité des aides versées depuis mars 2020).

L’aide sera égale à la somme de 70 % (ou 90 %) de l’opposé mathématique de « l’excédent brut d’exploitation coûts fixes associatif » sur les mois éligibles de la période éligible.

Les demandes d’aide sont déposées, avec l’ensemble des pièces justificatives dont l’attestation de l’expert-comptable tiers de confiance, par voie dématérialisée sur le site impots.gouv.fr, dans le courant du mois d’avril.

15/03/2022

Mise en place de l’aide « nouvelle entreprise novembre » pour les entreprises créées entre le 1er janvier 2019 et le 31 octobre 2021

Cette aide est le pendant de l’aide « coûts fixes novembre » accessible aux entreprises ayant été créées avant le 1er janvier 2019.

Une nouvelle aide dite « nouvelle entreprise novembre » est créée pour compenser les charges fixes non couvertes des entreprises dont l’activité est particulièrement affectée par l’épidémie de Covid-19.

Cette aide est accessible aux entreprises ayant été créées entre le 1er janvier 2019 et le 31 octobre 2021 et remplissant, pour la période éligible comprise entre le 1er novembre 2021 et le 30 novembre 2021, les conditions suivantes :

- Elles sont domiciliées dans un territoire soumis entre le 1er et le 30 novembre 2021 à l’état d’urgence sanitaire et ayant fait l’objet de mesures de restrictions de circulation ou de confinement pendant au moins 8 jours.

- Elles exercent leur activité principale dans un secteur mentionné à l’annexe 1 ou à l’annexe 2 du décret du 30 mars 2020 relatif au fonds de solidarité dans sa rédaction en vigueur au 30 juin 2021.

- Elles ont subi une perte de chiffre d’affaires d’au moins 50 % au cours de la période éligible ;

- Leur excédent brut d’exploitation coûts fixes consolidation au cours de la période éligible est négatif.

Pour la période éligible de novembre 2021, l’aide prend la forme d’une subvention dont le montant s’élève à 70 % de l’opposé mathématique de l’excédent brut d’exploitation coûts fixes consolidation constaté au cours du mois. Par dérogation, pour les petites entreprises, ce taux est porté à 90 %.

L’aide est plafonnée à 2,3 M€. Ce plafond prend en compte l’ensemble des aides versées depuis le 1ermars 2020.

Les demandes d’aide pourront être déposées par voie dématérialisée sur le site impots.gouv.fr, avant le 30 avril 2022. Le cas échéant, les demandes devront intervenir dans un délai de 45 jours après le bénéfice de l’aide du fonds de solidarité pour le mois de novembre 2021.

23/02/2022

Création d’une aide coûts fixes pour le mois de novembre 2021 !

Cette aide ne concerne que certaines entreprises domiciliées sur des territoires ayant fait l’objet de mesures restrictives en novembre 2021 pour faire face à la crise sanitaire.

L’aide « coûts fixes novembre » est accessible aux entreprises créées avant le 1er janvier 2019 et remplissant, pour la période éligible comprise entre le 1er novembre 2021 et le 30 novembre 2021, les conditions suivantes :

- Elles sont domiciliées dans un territoire ayant été soumis entre le 1er novembre 2021 et le 30 novembre 2021 à l’état d’urgence sanitaire et ayant fait l’objet des mesures de restrictions de circulation ou de confinement pendant au moins 8 jours sur ce même mois ;

- Elles exercent leur activité principale dans un secteur mentionné à l’annexe 1 ou à l’annexe 2 (secteur S1 ou S1 bis) ;

- Elles ont subi une perte de chiffre d’affaires d’au moins 50 % au cours du mois de novembre 2021 ;

- Leur excédent brut d’exploitation « coûts fixes consolidation » au cours du mois de novembre 2021 est négatif.

Pour la période éligible de novembre 2021, l’aide prend la forme d’une subvention dont le montant s’élève à 70 % de l’opposé mathématique de l’excédent brut d’exploitation coûts fixes consolidation constaté au cours du mois. Par dérogation, pour les petites entreprises ce taux est porté à 90 %.

L’aide est plafonnée à 12 millions d’euros. Ce plafond prend en compte l’ensemble des aides versées depuis mars 2021 au titre de cette décision, notamment les aides « coûts fixes », « coûts fixes rebond » et « coûts fixes consolidation ».

Les demandes d’aide sont déposées par voie dématérialisée sur le site impots.gouv.fr, avant le 30 avril 2022. Le cas échéant, les demandes sont faites dans un délai de 45 jours après le bénéfice de l’aide du fonds de solidarité pour le mois de novembre 2021.

L’aide doit être accompagnée d’une attestation de l’expert-comptable et de l’ensemble des pièces justificatives.

23/02/2022

Mise en place de l’aide dite « nouvelle entreprise consolidation » pour les entreprises créées entre le 1er janvier 2019 et le 31 octobre 2021

Elle vient compléter l’aide coûts fixes consolidation qui est quant à elle ouverte uniquement pour les entreprises créées avant le 1er janvier 2019.

Comme pour l’aide « coûts fixes consolidation », cette aide est accessible aux entreprises remplissant, pour la période éligible comprise entre le 1er décembre 2021 et le 31 janvier 2022, les conditions suivantes :

- Exercer une activité principale dans un secteur mentionné à l’annexe 1 ou à l’annexe 2 (S1 ou S1bis) ;

- Disposer d’un excédent brut d’exploitation (EBE) coûts fixes consolidation négatif au cours du mois éligible ;

- Avoir subi une perte de chiffre d’affaires d’au moins 50 % au cours du mois éligible par rapport à :

- Pour les entreprises créées entre le 1er janvier 2019 et le 31 mai 2019, le chiffre d’affaires mensuel moyen de l’année 2019 ;

- Pour les entreprises créées entre le 1er juin 2019 et le 29 février 2020, le chiffre d’affaires mensuel moyen sur la période comprise entre la date de création de l’entreprise et le 29 février 2020 ;

- Pour les entreprises créées entre le 1er mars 2020 et le 31 octobre 2021, le chiffre d’affaires mensuel moyen réalisé entre le 1er août 2021 ou, si elle est postérieure, la date de création de l’entreprise, et le 30 novembre 2021.

Pour chaque période éligible, l’aide prend la forme d’une subvention dont le montant s’élève à la somme, pour chaque mois éligible, de 70 % de l’opposé mathématique de l’EBE coûts fixes consolidation constaté pour ledit mois. Par dérogation, pour les petites entreprises ce taux est porté à 90 %.

L’aide est plafonnée à 2,3 M€. Ce plafond prend en compte l’ensemble des aides versées depuis mars 2021, notamment le fonds de solidarité, l’aide « nouvelle entreprise », l’aide « nouvelle entreprise rebond ».

Les demandes d’aide sont déposées par voie dématérialisée sur le site impots.gouv.fr avant le 30 avril 2022. Le cas échéant, les demandes doivent intervenir dans un délai de 45 jours après le bénéfice des autres aides mises en place pour chaque mois éligible, notamment l’aide renfort et le fonds de solidarité.

L’aide doit être accompagnée d’une attestation de l’expert-comptable et de l’ensemble des pièces

06/01/2022

Interdiction d’accueil du public en décembre 2021 : mise en place de l’aide « renfort » !

Cette aide permet de compenser certaines charges des entreprises interdites d’accueil du public pour la période éligible mensuelle du mois de décembre 2021

Elle est accessible aux entreprises :

- Créées avant le 31 janvier 2021 ;

- Faisant l’objet d’une interdiction d’accueil du public au cours du mois de décembre 2021 (en pratique les salles de danse – ERP de type P – et les restaurants et débits de boisson – ERP de type N – accueillant des activités de danse) ;

- Subissant une perte de chiffre d’affaires d’au moins 50 % sur le mois de décembre 2021 par rapport au mois de décembre 2019.

L’aide au titre de la période éligible de décembre 2021 est égale à 100 % du montant total des charges dites « renfort ».

Les charges « renfort » sont calculées de la manière suivante : [achats consommés + consommations en provenance de tiers + charges de personnels + impôts et taxes et versements assimilés], (soit en pratique : [compte 60 + compte 61 + compte 62 + compte 63 + compte 64]).

L’aide est limitée, conformément au plafond européen de l’encadrement temporaire, à 2,3 M€ (ce plafond prend en compte l’ensemble des aides versées depuis mars 2020 au titre de ce régime, notamment le fonds de solidarité).

Les demandes d’aide doivent être déposées, par voie dématérialisée sur le site impots.gouv.fr, entre le 6 janvier 2022 et le 6 mars 2022. Toute demande doit être accompagnée d’une attestation de l’expert-comptable et de l’ensemble des pièces justificatives.

20/12/2021

Nouvelle aide « fermeture » : les règles sont fixées !

Une nouvelle aide dite « fermeture » est créée pour compenser les coûts fixes non couverts des entreprises dont l’activité est particulièrement affectée par l’épidémie de Covid-19 au titre de la période allant du 1er janvier 2021 au 31 août 2021.

Sont éligibles, celles qui sont créées avant le 1er janvier 2019 et qui remplissent les conditions suivantes :

- Avoir saturé le plafond de 10 M€ de l’aide « coûts fixes » ;

- Exercer leur activité principale dans un secteur dit S1/S1 bis (annexe 1 et 2 du décret du 30 mars 2020) et dont :

- Une partie au moins de leurs activités a fait l’objet au cours de la période éligible de mesures administratives telles que des fermetures administratives, des interdictions d’accueil du public, ou toute autre mesure empêchant l’exercice de tout ou partie de l’activité ;

- Ou une partie au moins de leurs activités réalise plus de 80 % de leur chiffre d’affaires au cours de la période éligible avec une activité fermée ;

- Subir au titre de leurs activités éligibles une perte de chiffre d’affaires d’au moins 80 % durant la période éligible ;

- Avoir un excédent brut d’exploitation coûts fixes des activités éligibles au cours de la période éligible négatif.

L’aide prend la forme d’une subvention dont le montant s’élève à la somme des aides auxquelles l’entreprise a droit pour chaque période éligible entre le 1er janvier 2021 et le 31 août 2021.

Le montant pour chaque période éligible s’élève à 70 % de l’opposé mathématique de l’excédent brut d’exploitation (EBE) coûts fixes des activités éligibles constaté au cours de la période éligible. Toutefois, des règles de calcul particulières sont prévues selon que le résultat net de l’entreprise au titre de 2019 est positif ou négatif.

Le montant de l’aide est limité sur la période du 1er janvier 2021 au 31 août 2021 à un plafond de 25 M€ calculé au niveau du groupe.

Les demandes uniques d’aide sont déposées, par voie dématérialisée, entre le 22 décembre 2021 et le 28 février 2022

15/11/2021

Publication de la loi « vigilance sanitaire »

Passe sanitaire et obligation vaccinale

La loi autorise l’application du passe sanitaire jusqu’au 31 juillet 2022.

Sont exclues de l’obligation vaccinale les personnes non soignantes travaillant dans les crèches, les établissements de soutien à la parentalité et les services de protection de l’enfance.

Les sanctions applicables en cas de fraude sont renforcées.

Le certificat médical de contre-indication vaccinale peut être contrôlé par le médecin-conseil de la Sécurité sociale.

Arrêts de travail dérogatoires

Le complément de salaire employeur versé dans le cadre des arrêts dérogatoires liés à la Covid-19 est prolongé jusqu’au 31 juillet 2022.

Services de santé au travail

Les mesures permettant aux services de santé au travail de participer à la lutte contre la Covid-19 sont rétablies. Leur application effective nécessite la publication d’un décret.

05/11/2021

Mise en place d’une « aide coûts fixes rebond » !

Une nouvelle aide dite « coûts fixes rebond » est créée avec pour objectif de compenser les coûts fixes non couverts des entreprises, quel que soit leur chiffre d’affaires, pour la période janvier-octobre 2021.

Cette aide est ouverte aux entreprises qui ont été créées avant le 1er janvier 2019, mais également à celles créées entre le 1erjanvier 2019 et le 31 janvier 2021 (« aide nouvelle entreprise rebond »).

Sont éligibles au dispositif les entreprises qui :

- Subissent une perte de chiffre d’affaires d’au moins 50 % durant la période éligible et remplissent une des quatre conditions suivantes :

- Elles ont été interdites d’accueil du public de manière ininterrompue au cours d’au moins un mois calendaire de la période éligible

- Elles exercent leur activité principale en S1 / S1 bis

- Elles relèvent du régime « centres commerciaux »

- Ou du régime « commerce de détail des stations dites « de montagne »

- Ont un EBE coûts fixes négatif au cours de la période éligible

- Justifient avoir réalisé au moins 5 % de leur chiffre d’affaires de référence pour le mois d’octobre 2021.

Les entreprises exerçant à titre principal une activité de sociétés de holding ne sont pas éligibles à ce nouveau dispositif.

L’aide prend la forme d’une subvention dont le montant s’élève à 70 % de l’opposé mathématique de l’EBE coûts fixes constaté au cours de la période éligible ou 90 % par dérogation, pour les petites entreprises.

Le montant est plafonné à 10 millions d’euros calculé au niveau du groupe pour les entreprises créées avant le 1er janvier 2019 et 1,8 million d’euros pour les entreprises créées entre le 1er janvier 2019 et le 31 janvier 2021. Il est, le cas échéant, minoré du montant des « aides coûts fixes » déjà perçues.

Les demandes sont déposées, par voie dématérialisée, entre le 1er décembre 2021 et le 31 janvier 2022 et sont accompagnées des justificatifs suivants :

- Une déclaration sur l’honneur

- Une attestation d’un expert-comptable, tiers de confiance

- Le calcul de l’excédent brut d’exploitation coûts fixes sur la période éligible

- La balance générale 2021 pour la période éligible et la balance générale 2019 pour la période de référence

- Les coordonnées bancaires de l’entreprise.

Pour accélérer le traitement des dossiers, un système de « coupe-file » est instauré pour les entreprises dont le montant d’aide demandé est inférieur à 30 000 euros, sous réserve de la complétude du dossier, afin de permettre un versement dans un délai de 20 jours ouvrés.

05/11/2021

Arrêts maladies dérogatoires : prolongation du dispositif

Le dispositif des arrêts de travail dérogatoires devait initialement prendre fin le 30 septembre 2021.

Un décret du 29 octobre 2021 le prolonge jusqu’au 31 décembre 2021.

Pour rappel, le dispositif des arrêts de travail dérogatoires permet à certains salariés (cas contacts, symptomatiques, positifs à la Covid-19, parent d’un enfant déclaré positif à la Covid-19, … ) qui ne peuvent télétravailler, de percevoir dès le 1er jour d’arrêt de travail des indemnités journalières de sécurité sociale maladie et l’indemnité complémentaire légale de l’employeur dans des conditions dérogatoires (absence de conditions d’ouverture de droit relatives aux durées minimales d’activité, pas de délai de carence…).

18/10/2021

Aide à la reprise d’un fonds de commerce : nouvelles précisions !

Réservée jusqu’à présent aux seules reprises de fonds de commerce, cette aide est désormais ouverte aux entreprises ayant créé un commerce entre le 1er octobre 2019 et le 31 décembre 2020 sous réserve que l’actif net à la fin de l’année 2020 soit au moins égal à 200 000 euros.

Sont également éligibles :

- les entreprises ayant repris un fonds de commerce y compris en location gérance entre le 1er octobre 2019 et le 31 décembre 2020

- les entreprises appartenant à un groupe et qui remplissent les autres conditions d’éligibilité

Parmi les justificatifs accompagnant la demande figurent désormais :

- la confirmation que l’entreprise a un actif net d’au moins 200 000 euros à la date du 31 décembre 2020 et, le cas échéant, un chiffre d’affaires nul pour les années antérieures à 2020

- le numéro unique d’identification

La date limite de dépôt des demandes pour toutes les entreprises éligibles est fixée au 1er novembre 2021.

18/10/2021

Aide coûts fixes : prolongation jusqu’au mois de septembre inclus !

Le mois de septembre 2021 est désormais éligible à l’aide coûts fixes dite « originale ». Pour en bénéficier, les entreprises doivent notamment répondre aux conditions suivantes :

- avoir touché le fonds de solidarité au titre du mois de septembre

- avoir été créées avant le 1er septembre 2019

- avoir un EBE coûts fixes négatif en septembre 2021

- avoir subi une perte de CA de 50 % au moins

- et justifier d’un CA mensuel de référence supérieur à un million d’euros ou d’un CA annuel en 2019 supérieur à 12 millions d’euros (ou appartenir à un groupe atteignant ces plafonds)

- et avoir été interdites d’accueil du public en septembre 2021

- et exercer une activité en S1 ou S1 bis

Les entreprises appartenant à un groupe peuvent déposer l’aide « groupe » sur 9 mois (au lieu de 8). La demande doit être déposée avant le 15 novembre 2021.

Pour l’aide dite de « saisonnalité » rien ne change.

29/07/2021

Dégrèvements de taxe foncière : n’oubliez pas de les demander !

Les propriétaires exploitants peuvent obtenir un dégrèvement de la taxe foncière en cas d’inexploitation d’un immeuble à usage commercial ou industriel qu’ils utilisent. Le dégrèvement est subordonné à la triple condition :

- que la vacance ou l’inexploitation soit indépendante de la volonté du contribuable ;

- qu’elle ait une durée minimale de trois mois ;

- et qu’elle concerne la totalité de l’immeuble ou une partie susceptible d’exploitation ou de location séparée.

Dans une série de réponses ministérielles concernant les commerces dits « non essentiels », les hôteliers et les exploitants des discothèques et bars de nuit, l’administration confirme que les entreprises fermées pendant la crise sanitaire peuvent, toutes conditions remplies, bénéficier de ce dégrèvement.

Par ailleurs, les collectivités locales peuvent octroyer un dégrèvement de la taxe foncière (à l’exclusion des taxes annexes), due au titre de l’année 2021, aux propriétaires bailleurs de locaux utilisés par les établissements ayant fait l’objet d’une fermeture administrative continue entre le 15 mars 2020 et le 8 juillet 2021 en raison de la crise sanitaire due à l’épidémie de Covid-19. En pratique, sont concernées les discothèques.

22/07/2021

Autorisation d’absence, pass sanitaire et obligation vaccinale pour certains salariés : les nouvelles mesures sociales pour faire face à la crise sanitaire

Le projet de loi, adopté en Conseil des ministres le 19 juillet 2021, prévoit :

- Une autorisation d’absence pour se rendre aux rendez-vous médicaux liés à la vaccination contre la Covid-19 ; l’absence sera assimilée à du temps de travail effectif

- Un élargissement du pass sanitaire (exigence d’une vaccination ou d’un test négatif)

- Pour les déplacements de longue distance par transport public et l’accès à certains lieux (activités de loisirs, restauration, débits de boissons, foires et salons, accueil de personnes vulnérables, grands établissements et centres commerciaux)

- Le décret d’application permettant la mise en œuvre de cette obligation pourra viser les personnes intervenant dans ces lieux ou transports

- À défaut de présenter les justificatifs à leur employeur, les salariés ne pourront plus exercer l’activité concernée. Dans ce cadre, l’employeur notifie par tout moyen la suspension des fonctions ou du contrat de travail au salarié. Cette suspension s’accompagne de l’interruption du versement de la rémunération. Si la situation se prolonge, pendant une durée de 5 jours, l’employeur doit convoquer le salarié à un entretien afin d’examiner avec lui les moyens de régulariser la situation. Le fait de ne plus pouvoir exercer pendant une période de plus de 2 mois justifiera le licenciement

- Des sanctions pénales sont prévues en l’absence de contrôle par l’exploitant ou le responsable du lieu

- Une obligation d’immunité (exigence d’un vaccin, sauf contre-indication ou certificat de rétablissement)

- Notamment pour les personnels soignants au sens large et les transports sanitaires

- À défaut de justificatif, les personnes exerçant dans les lieux visés ne pourront plus exercer ; jusqu’au 14 septembre 2021, un test négatif suffira ; à compter du 15 septembre 2021, il conviendra de justifier d’un parcours vaccinal complet

- L’interdiction d’exercer devra être notifiée par l’employeur, le cas échéant

- Le fait de ne plus pouvoir exercer pendant une période de plus de 2 mois justifiera le licenciement

- La prolongation

- jusqu’au 31 décembre 2021 de la période transitoire faisant suite au 2e état d’urgence

- jusqu’au 30 septembre 2021 de l’état d’urgence en Martinique et à La Réunion.

22/07/2021

Aide à la reprise d’un fonds de commerce : précisions concernant les conditions d’attribution

Des modifications importantes sont apportées aux conditions d’éligibilité.

Le dispositif initial ne prévoyait qu’une aide au profit des entreprises ayant fait l’acquisition d’un fonds de commerce pendant l’année 2020.

Désormais, le champ des entreprises qui peuvent recevoir cette aide est plus large. Ainsi, sont également éligibles les entreprises ayant repris un fonds de commerce en location-gérance entre le 1er janvier et le 31 décembre 2020.

Autre nouveauté concernant le chiffre d’affaires 2020, qui doit être de zéro pour que l’entreprise puisse bénéficier du dispositif. Il est précisé qu’il n’intègre pas le chiffre d’affaires réalisé sur les activités de vente à distance, avec retrait en magasin ou livraison, ou sur les activités de vente à emporter.

22/07/2021

Aide « coûts fixes »: nouveau dispositif pour les entreprises créées entre le 1er janvier 2019 et le 31 janvier 2021

Ces entreprises bien que remplissant l’ensemble des critères étaient trop récentes pour être éligibles.

Une aide est créée pour les entreprises qui sont éligibles à toutes les conditions de l’aide « coûts fixes » (secteur d’activité éligible, perte de chiffre d’affaires et EBE négatif) à l’exception de la date de création.

L’aide s’adresse aux entreprises qui ont été créées entre le 1er janvier 2019 et le 31 janvier 2021.

Cette aide, plafonnée à 1,8 million d’euros, est calculée à partir de l’excédent brut d’exploitation « coûts fixes », sur la période éligible comprise entre le 1er janvier 2021 – ou la date de création de l’entreprise – et le 30 juin 2021.

Les éléments de calcul de cette aide doivent être attestés par un expert-comptable, tiers de confiance, ou par un commissaire aux comptes. Elle est égale à 70 % de l’opposé mathématique de l’EBE « coûts fixes » pour les entreprises de plus de 50 salariés (90 % pour les petites entreprises au sens du règlement (CE n° 70/2001 de la Commission du 12 janvier 2001).

La demande d’aide peut être déposée à compter du 15 août 2021 et jusqu’au 30 septembre 2021 inclus sur l’espace professionnel du site www.impots.gouv.fr.

22/07/2021

Une nouvelle aide pour les commerces multi-activités en zone rurale

Le gouvernement annonce la création d’une nouvelle aide pour les commerces multi-activités situés en zone rurale.

Le gouvernement a annoncé la création d’une nouvelle aide pour les commerces situés en zone rurale ayant plusieurs activités, et dont l’activité principale ne leur permet pas d’être éligible aux aides mises en place par le gouvernement depuis le début de la crise sanitaire.

Cette aide s’adresse à des établissements qui peuvent avoir une activité accessoire de restauration mais aussi d’épicerie, de bar-tabac, de presse, de point Poste ou encore d’auberge.

Cette aide sera égale à 80 % des pertes de chiffre d’affaires réalisées entre le 1er janvier 2021 et le 30 juin 2021, liées à l’activité faisant l’objet d’interdiction d’accueil du public, dans la limite de 8 000 € par entreprise.

Les demandes d’aide pourront être déposées auprès des chambres de commerce et d’industrie (CCI) via une plateforme nationale dès le 15 juillet (https://les-aides.fr/commerces-multi-activites).

07/06/2021

Mise en place d’une procédure de sortie de crise pour les petites entreprises en difficulté

Cette nouvelle procédure collective simplifiée s’inscrit dans le cadre des mesures prises pour la sortie de crise sanitaire.

Pour les petites entreprises en cessation de paiements mais qui fonctionnaient dans des conditions satisfaisantes avant la crise, est créée une procédure collective simplifiée afin de bénéficier d’un plan de remboursement de leurs créances pour assurer leur pérennité. Cette procédure est destinée aux entreprises dont l’effectif et le bilan sont inférieurs à certains seuils (à fixer par décret).

Suite au jugement d’ouverture, une période d’observation de trois mois permet au débiteur d’établir une liste de chaque créancier identifié dans ses documents comptables. Cette liste transmise au tribunal par l’entreprise est ensuite adressée aux créanciers pour une actualisation ou une contestation du montant des créances. En cas de contestation, c’est le juge commissaire qui statuera sur le montant de la créance.

Si aucun plan n’a pu être arrêté dans le délai de 3 mois, le tribunal pourra prononcer la mise en redressement judiciaire ou en liquidation judiciaire de la société.

Cette procédure est ouverte du 1er juin 2021 au 1er juin 2023.

07/06/2021

Exonérations de cotisations Covid 2 : publication du décret de prolongation

Le décret confirme la prolongation du dispositif pour les périodes d’emploi de mars et avril et précise l’aide de l’État due au particulier employeur en cas d’activité partielle au mois d’avril.

Le dispositif d’exonérations est applicable pour les périodes d’emploi courant jusqu’au 30 avril 2021 (au lieu du 28 février 2021) ou, sans changement, pour les employeurs pour lesquels l’interdiction d’accueil du public aurait été prolongée jusqu’au dernier jour du mois précédant celui de l’autorisation d’accueil du public. Le décret confirme ainsi les informations du site net-entreprises.fr.

Pour l’appréciation de la condition de baisse de 50 % du chiffre d’affaires, il est précisé qu’elle peut continuer, en 2021, à être appréciée par rapport au chiffre d’affaires du même mois de l’année 2019, lorsque cette comparaison est plus favorable pour l’entreprise qu’une appréciation par rapport au même mois de l’année 2020.

Le décret confirme ainsi l’instruction du 5 mars 2021. Les autres modalités d’appréciation restent applicables.

Par ailleurs, le décret fixe le taux de remboursement des particuliers-employeurs par l’État à hauteur de 80 % de la rémunération nette du salarié placé en activité partielle, afin de supprimer tout reste à charge sur la période d’emploi d’avril 2021.

31/05/2021

Une aide de 1 000 euros pour aménager les terrasses des cafetiers et restaurateurs

La région Île-de-France poursuit ses aides à la relance des cafés-bars et restaurants franciliens en leur proposant une subvention de 1 000 euros pour aménager leurs terrasses.

À compter du 1er juillet, les cafetiers et restaurateurs pourront bénéficier d’une aide de 1 000 euros destinée à prendre en charge les dépenses d’investissement liées à l’installation et l’aménagement de terrasses, y compris éphémères, en Île-de-France.

Qui peut bénéficier de l’aide pour les terrasses ?

Sont concernés, les établissements :

- Codes NAF/APE 5610A (restauration traditionnelle) ou 5630Z (débit de boissons),

- Créés avant le 15 novembre 2020,

- Avec un effectif inférieur à 10 salariés (ETP),

- Avec un chiffre d’affaires inférieur ou égal à 2 millions d’euros à l’issue du dernier exercice.

Quelles sont les dépenses éligibles ?

Sont éligibles exclusivement les dépenses d’investissement réalisées à compter du 15 avril 2021 pour installer ou aménager des terrasses. L’aide est octroyée sur factures acquittées, dans la limite du budget alloué au dispositif (1 000 euros maximum). Les entreprises multi-établissements peuvent demander une aide pour chacun de leurs établissements pour l’achat de :

- Parasols, tonnelles, pergolas…

- Mobilier de restauration en terrasse (chaises, tables extérieures…)

- Séparateurs de terrasses et accessoires (panneaux en plexiglas/bois/etc., brumisateurs, fontaines…)

- Éclairage…

15/04/2021

Aide au loyer pour les commerçants

Proposée une 1ère fois pour le mois de novembre 2020, l’aide régionale au loyer est reconduite pour soutenir les commerces, bars, cafés, restaurants et entreprises artisanales franciliennes ayant fait l’objet d’une interdiction d’accueil du public en mars 2021. Elle s’adresse également à certaines catégories de l’hôtellerie et de l’événementiel autorisées à ouvrir mais qui ont subi une forte baisse d’activité.

Cette fois encore, l’Ordre des experts-comptables franciliens s’engage aux côtés de la Région Ile-de-France pour accompagner les petites entreprises afin qu’elles bénéficient d’une aide au loyer de 1000 €.